「管理会計」という言葉をご存じでしょうか?

今回は、この「管理会計」を家計の管理に当てはめ、家計を「管理状態」に置き、行き当たりばったりの家計管理ではなく、「計画に基づいた」意思決定ができる家計管理をする方法を紹介します。

難しそうに聞こえますが、この記事でわかることは以下の方法です。

\誰でも超簡単!15分でライフプランを作成!/

財務会計と管理会計

「会計」といえば、簿記?財務諸表?決算?そんなワードを思い浮かべる方も多いかと思います。

一般的にこれらのワードは「財務会計」というものに関するワードです。

「財務会計」は、会社が株主などの利害関係者(ステークホルダー)に対して、会社のお金に関する状況を毎年、または四半期毎などの「決算」で開示するために行う会計。

開示する情報が、損益計算書や貸借対照表に代表される「財務諸表」。

財務諸表を作るために毎日の取引を記録して集計していくことが「簿記」。

これらは、法律や会計基準などで定められたルールに沿って行うことが、会社に対して求められています。

財務会計では、「決算日」という納期までに、「1円の誤差もない正確な数字」を出す必要があります。

管理会計って何?

一方、「管理会計」は、会社の状況を「多角的に」把握し、「的確」で「迅速」な「意思決定」を行うために、自主的に行われる会計です。

管理会計でよく出てくるのは、下記のようなトピックです。

■損益分岐点・限界利益

■原価計算

■KPI(Key Performance Indicator)管理 などなど

このような言葉はどこかで聞いたことがあるかも知れませんが、難しいのでここでは説明しません。

ただ、ポイントは、感覚で行き当たりばったりの経営するのではなく、実際の数字に基づいて経営判断をしていくこと。

そのために必要な情報を「なるべく早く」、「なるべく精度良く」提供することが、管理会計の目的です。

ここで言う、「なるべく」というワードが、実は管理会計では、とても大事なキーワードとなります。

管理会計は、法律や会計基準に沿う必要がなく、自主的に行われるものであるため、「1円の誤差も許さない100%の精度」と「決算日という納期」はありません。

自主的に、効果的な管理会計をすることが、経営判断をサポートすることに繋がります。

管理会計的・家計の管理

この管理会計の考え方を、普段の家計管理に導入することができないか?というのが本稿の論点です。

簡単に言えば、ここから下記2点を達成するための方法を考えていきます。

①家計の状況を見える化し、管理状態に置く。

②管理状態にある資産状況を見ながら、家庭における判断をしていく。

家計に管理会計的な考え方を導入し、家計の「なるべく正確な状況」を掴み、高価な家電の買い換え、車の購入、など、家計の意思決定に役立てることを目指します。

①家計簿アプリの導入

②毎月の予算を立てる

③入ってくるお金、出て行くお金を把握する(入ってくるお金と残高の確認)

④家計の状況の見える化(予算vs実績)

⑤1年間の予算

⑥中長期計画とライフプラン

①家計簿アプリの導入

この家計管理をするには、家計簿アプリの導入が必要です。

紙ベースの家計簿で管理することは、その管理に掛かる膨大な時間を浪費してしまいます。

今は簡単な事務処理は全て自動で行う時代。

アプリは有料のものもありますが、無料のものもあるので自分に合うモノを探すのが良いかと思います。

私の場合、連携したい金融機関が多かったため、多くの金融機関と連携できる「マネーフォワード」を使う事にしました。

無料版だと連携できる金融機関数に限りがあったため、私は有料版(月480円)を使っています。

しかし、無料版でも十分役に立つアプリですので、使った事のない方は是非無料版でお試し下さい。

マネーフォワードのメリット

■毎月の予算を費目毎に設定できる

■実際に使ったお金は、金融機関経由の引き落としであれば自動表示される(費目も大体自動で振られる)、現金払いのものはレシート撮影で取り込める

■一度費目を設定すると、次から自動で費目が振られるため、手間が掛からない

(例えば、アマゾンでおむつをカード払い買った場合、最初にこれは”日用品”と費目を振れば、次からは自動でアマゾンでおむつをかうと”日用品”としてカウントされる)

■自分の口座間のお金の移動は家計にカウントしないように設定できる

デメリット

■有料版でないと連携できる金融機関が10まで(有料版は無制限)

■機能がたくさんあるので使いこなすまで時間が掛かる

②毎月の予算を立てる

例えば、食費、交際費、水道光熱費、教育費、娯楽費、交通費など、それぞれ大体いくら位使うのかを予定しておきます。

マネーフォワードの場合、費目ごとに予算を立てる機能があります。

最初は無理せず、実際に使っている金額をベースに考えれば良いと思います。

無理に予算をキツキツにすると、予算通りに行かないことが多くなる。

そうすると、予算を気にしなくなってしまって逆効果かな・・・。

③入ってくるお金、出ていくお金の管理

実際に入ってくるお金はいくらあったのか、また、実際に使ったお金はいくらだったのか。これをしっかり把握します。

家計簿アプリでデータ連携をして、現金で支払ったものをしっかりレシート撮影をして入力することを続けるだけです。

現金で支払ったものの入力が面倒であれば、現金を使わず、カード払いやキャッシュレス払いで済ませれば、入力の手間は省くことが出来ます。

アプリを使えば使ったお金や給料が自動で記録されるから簡単!

現金で払ったものもレシート撮影で簡単に取り込めちゃいます♪

④家計の状況の見える化(予算vs実績)

予算に対して、実際に何にいくら使ったのかを比較します。

マネーフォワードの場合、最初に設定した予算に対して、いつでも各費目の進捗を確認できます。

慣れてきたら、実績を見直し、どこに無駄があるのかを確認します。

もし省ける無駄があるのであれば、実際に無駄を減らす、予算を見直す、などしてPDCAを回します。

ここまでで、日常の家計管理はしっかりできるようになります。

「管理会計的」だから、多少の誤差があっても気にしない!

大体の状況を「把握すること」が大切!

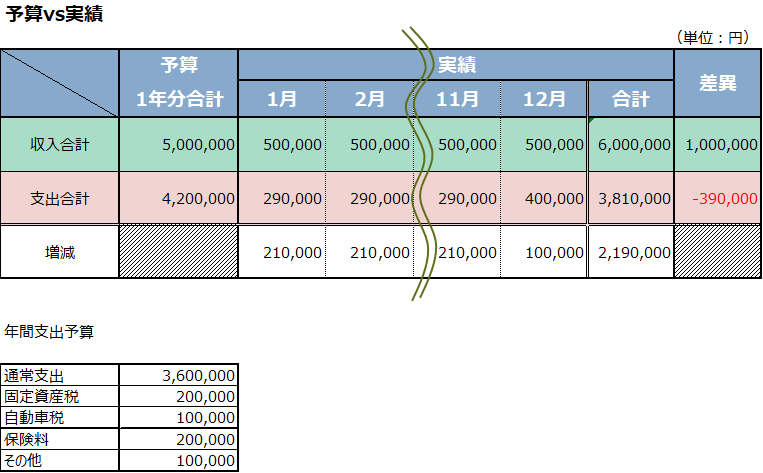

⑤1年間の予算

日常の管理ができたら、次は1年というスパンでの管理です。

ここからは家計簿アプリでは対応ができません。

簡単なエクセルで管理するのをオススメします。

私の場合、下記のような簡単なエクセルで管理をしています。

(数字はイメージです)

毎月の実績は家計簿アプリの数字を転記するだけです。

1年の予算は予想するのがなかなか難しいですが、毎月の予算に加え、季節によって特別に発生する経費を織り込んで作成します。

例えば、固定資産税の支払い、自動車税の支払い、保険料の支払い、など支払い月や支払額が大体分かっているものを列挙します。

プラスして、家族のイベントや友人知人の結婚式の予定、長期連休など出費が分かっている月にはそれらの費用も追加します。

管理会計的考え方なので、ぴったり合う必要はありません。大体でOKです。

年末に予算に対して実際いくら使ったのかを確認します。

もし予算に入れ忘れた経費などがあれば、次の年の予算を立てる際に入れるようにします。

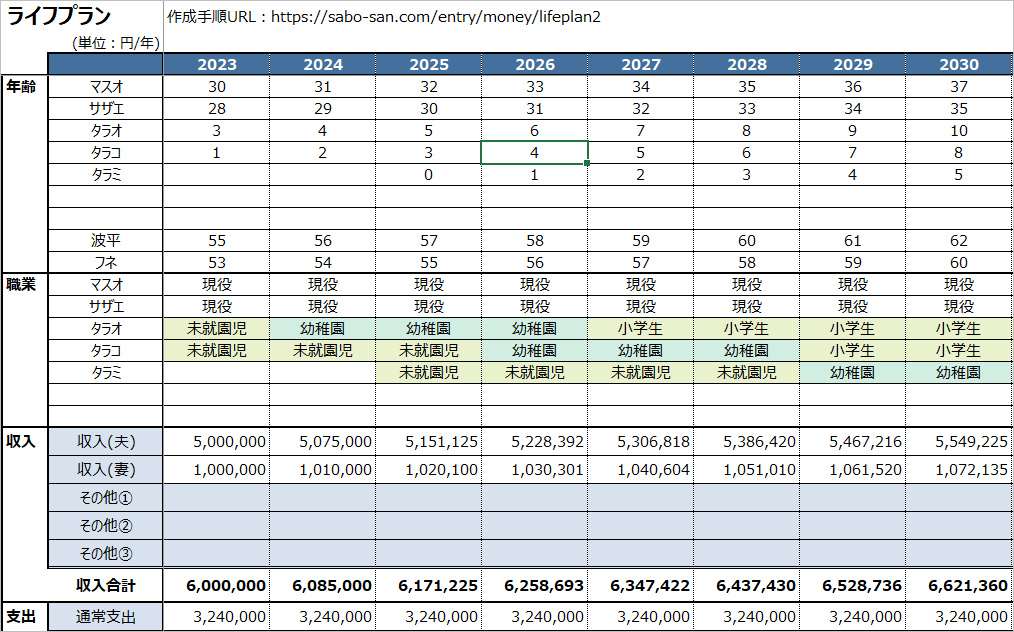

⑥中長期計画

1年の予算計画を立てたら、次は中長期的な計画を立てます。これはもっとざっくりでいいと思います。

私は独自にエクセルファイルを作成してライフプランとして中長期計画を立てています。

私が自分で作ったエクセルのイメージは下記のような形です。

自分の年齢、家族の年齢を軸にライフイベントを考慮していきます。

収入:今の収入をベースにし、昇給などを考慮した収入予測を立てます。臨時収入も予想できるものがあれば加味します。

支出:ライフイベントを考慮します。特に、住宅購入、自動車の買い換え、子供の養育費を軸にします。

もちろん、今想像も出来ないような事態がおきることは考えられますが、あくまで計画として中長期的に自分の資産を管理した上で、意思決定をすることが重要です。

ライフプラン表の具体的な作成方法については、下記の記事からご確認下さい。

\誰でも超簡単!15分でライフプランを作成!/

まとめ

管理会計的考え方と言っても、家計を見えるようにして、毎月、毎年、という区切りで状態を把握することです。

1円単位で把握する必要は全くありません。

実際、外貨や株式等を保有している方であれば、資産価値は常に変わっています。

細かい事は気にせず気楽に管理するのがポイントです。

何かとお金が掛かる毎日。

お金に関することで、将来に漠然とした不安があると思います。

私はこの方法で現在と将来のお金の動きを確認しながら、現在の意思決定をするように心掛けています。

この記事が何かの参考になれば幸いです。

\誰でも超簡単!15分でライフプランを作成!/

<Java Money>