こんにちは!FPサボちゃんです。

お金に関する悩みは尽きませんが、それは、漠然とした不安であることが多いです。

なぜなら、それは実際にお金が足りるのかどうかが具体的な数字で見えていないから。

具体的には、下記の①~⑤のことをして、お金を管理しています。

②毎月の収支の確認

③毎年の収支の確認

④資産管理

⑤中長期のライフプラン表の作成

これら全てを行うのは、一見とても難しそうで時間も掛かりそうです。

でも、マネーフォワードMEと自作エクセル使うと、とても簡単に家計簿の作成~中長期のライフプランの作成までができちゃいます。

\誰でも超簡単!15分でライフプランを作成!/

今回は、FPの私が実際に自分のために行っている、お金の管理方法の全容を解説します。

誰でも簡単に、家計の管理、資産の管理、ライフプランの管理ができる方法です。是非、ご参考にしてみて下さい♪

この記事を書いたのはこんな人

元外資系保険会社勤務、国家資格2級ファイナンシャルプランニング技能士(FP)。法人営業を主に担当。個人のライフプランニングも得意。

結婚後も勤務していたが、夫の海外駐在についていくため退職。

駐妻ライフを楽しみ、現在夫婦とも帰国。

子育てをしながら、投資をしたり、サイト運営をしている2児のママ。

FPのお金の管理方法:全体像

まずは、今回ご紹介するお金の管理方法の全体像を解説します。

お金の管理方法全体像

※マネーフォワードMEのデータダウンロードは有料会員のみ可能です。

難しそうに見えるかもしれませんが、やることはとっても簡単。

①マネーフォワードMEのアプリに日々使ったお金を入力 or レシート撮影します。(ある程度まとめて入力してももちろんOK!しかも一度入力したものはマネフォが覚えていて同じ分類に自動で振り分けてくれます)

②1年経過したら1年の収入、支出の合計額を確認します。

③その金額を筆者作成のライフプランフォーマットに入力します。(作成はとても簡単)

\誰でも超簡単!15分でライフプランを作成!/

お金の管理方法:①家計簿作成と収支の確認

ステップ①使ったお金を記録(家計簿の作成、毎月の収支確認)

ここから、ライフプラン作成までの流れを一つ一つ解説していきます。

まずは、マネーフォワードMEのメイン機能の一つ、家計簿の作成について。

上でも述べたように、マネーフォワードMEでは、家計簿を作成するのはとても簡単です。

金融機関、カード等と連携することで、自動で使ったお金が取り込まれます。

マネーフォワードMEは、他の家計簿アプリに比べて、連携できる金融機関、カード、保険会社等がとても多く、それが多くの人にとって便利なポイントだと思います。

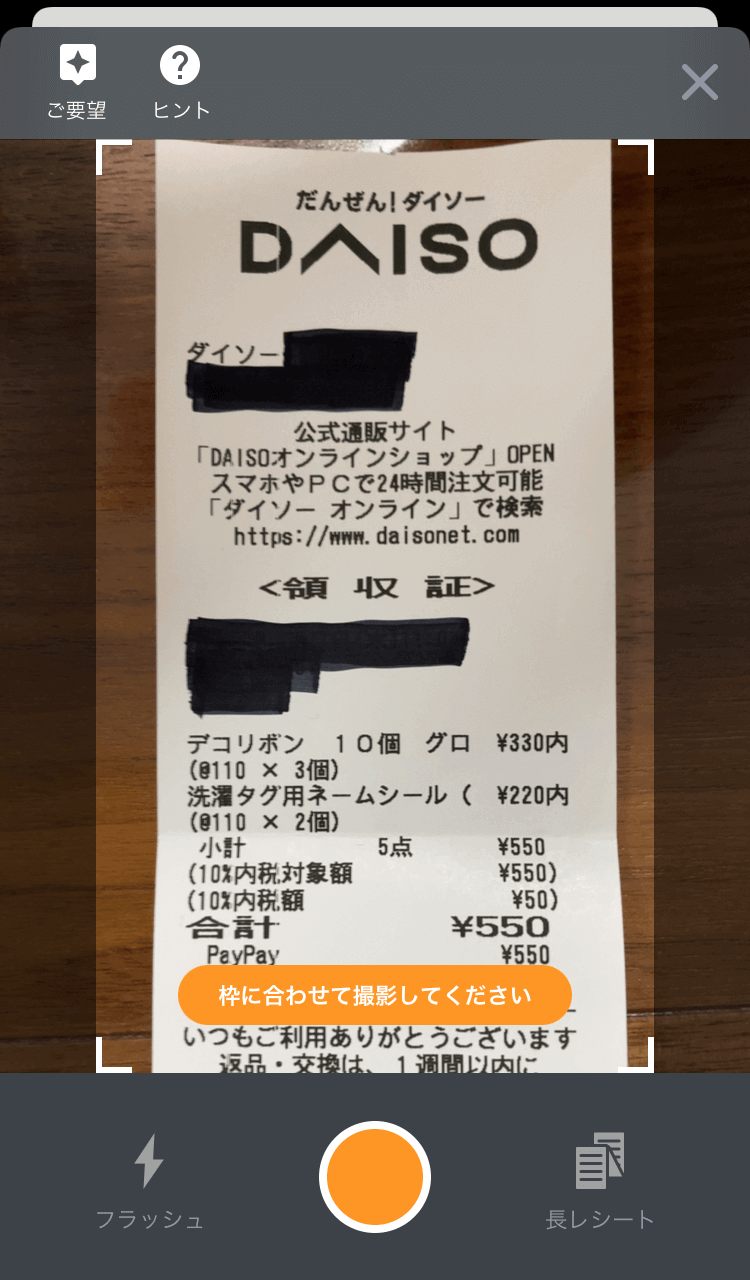

また、現金を使った場合は、下記のようにレシートをスマホで読み込めば手入力の手間が省けます。

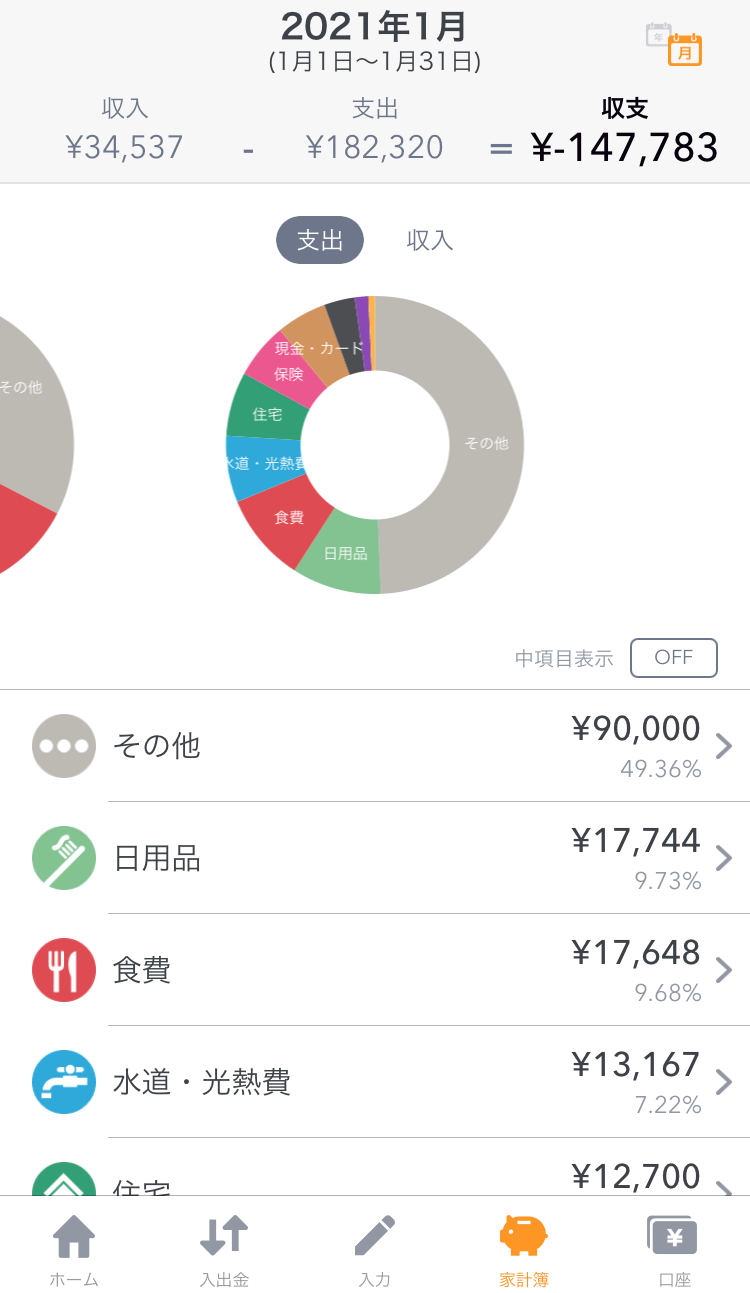

入力された個々のアイテムは、自動で集計され、下記のように表示されます。

この事例では、収入が少なく、支出が多いので赤字になっています。

毎月やることはこれだけです。

この家計簿をしっかりつけていくことで、年間の収支確認、ライフプランの作成に繋げていきます。

また、紐づけできる金融機関、カードはすべて紐づけてあるので、本当に手間が掛からず毎月の家計簿を作成することができています。

ステップ②マネーフォワードMEで年間収支の確認(データを使って年間収支エクセルの作成)

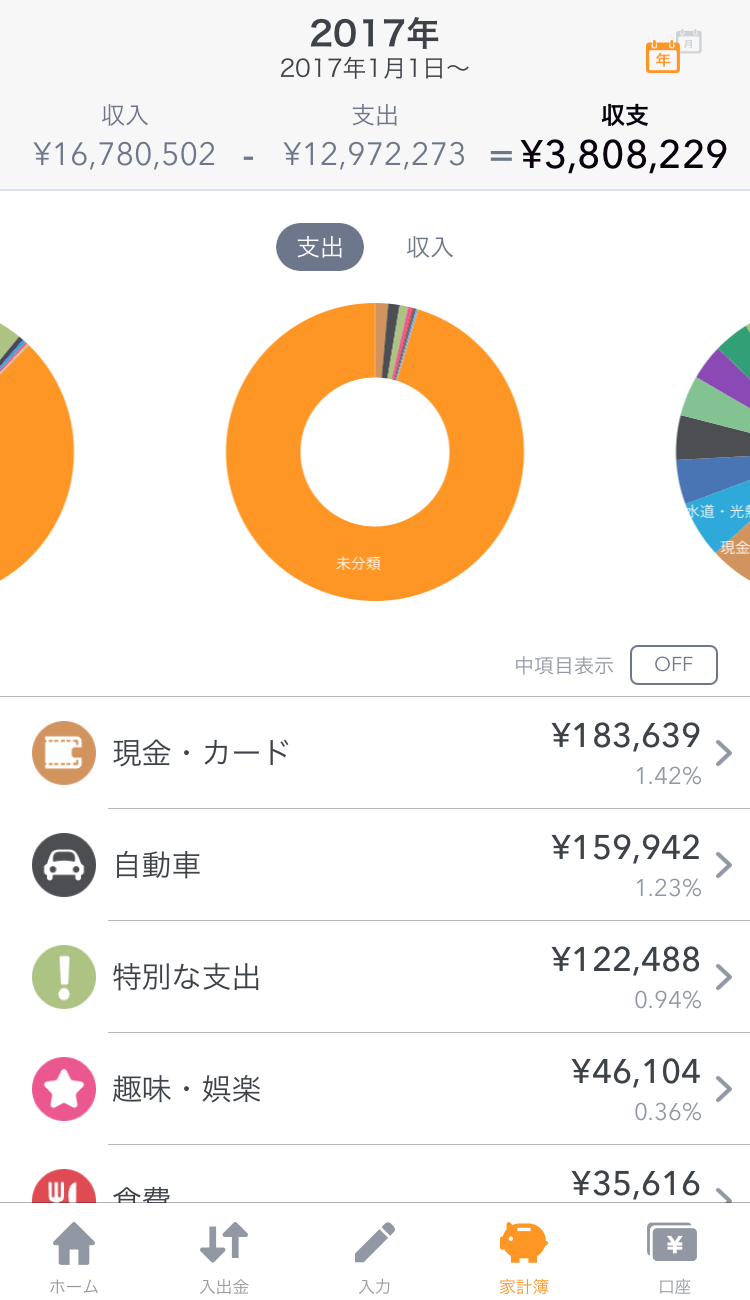

毎月しっかり家計簿をつけていったら、1年経った時点で1年の振り返りをします。

マネーフォワードMEを使って年間収支をいろんな角度で見るためのフォーマットを作ったので、こちらを活用していただくのも良いかと思います。

詳細はこちらの記事で解説しています。

いずれにせよ、1年間の収入合計と支出合計を把握できればOKです。

わざわざエクセルにまとめなくてもマネーフォワードMEのアプリ上でも確認できます。

マネーフォワードMEアプリ⇒「家計簿」画面の右上に「月」と「年」を切り替えるボタンがあります。

年に切り替えれば年間の合計収入、支出を確認することができます。

お金の管理方法:②中長期ライフプラン表の作成

ライフプラン表のダウンロード

まずは、下のリンクからライフプラン表をご購入頂く必要があります。頑張って作りこんでいますので是非お試しください。

\誰でも超簡単!15分でライフプランを作成!/

ライフプラン表の具体的な作成方法については、下記の記事からご確認下さい。

定期的にライフプラン表を更新する

ライフプランを作成したら、定期的に修正が必要かどうか確認をします。

車の購入はもう少し遅くしよう、子どもが私立中学受験を決めた、など、元々の計画からずれてきた部分を修正します。

プラスα:マネーフォワードMEのデータを使って資産管理

ライフプランを作成すると、自分が死ぬまでのお金の動きを予測することができ、今のままで生活が成り立つのかどうかが分かります。

逆に見えにくいのが、今現在の資産の明細です。

ライフプラン表上は、資産額いくらと合計金額を入れるだけのシンプルな作りになっています。

なぜなら、ライフプラン上で、資産の明細(株式、外貨預金、投資信託、保険等)を考えてしまうと、為替や時価などの変動要素が大きく、管理がとても複雑になってしまうからです。

そのため、ライフプランとは別に、今現時点の資産明細を把握しておくのがベターです。

これを把握することで、資産構成を変えていくべきか、リスク資産を増やすべきか、など、「今やるべきこと」が見えてきます。

マネーフォワードMEのデータを使った資産管理方法については、こちらの記事で解説していますので、併せてチェックしてみて下さい。

マネーフォワードMEを活用したお金の管理方法まとめ

ポイントのまとめ

②年間収支の確認、支出の傾向を把握③ライフプランの作成・更新

④+αの資産管理

将来の見通しを持たず、今を生きることほど恐ろしいことはありません。気付いたら頼れる親、親戚、友人もいなくなっている可能性があります。頼れる人もいなくなり、何となくでは生きてはいけない時がいつかは来るはずだと、私自身危機感を持っています。

そのため、私はこのようなお金の管理を通じて将来のこと、今やるべきことを考えています。

\誰でも超簡単!15分でライフプランを作成!/

<Java Money>